Votre conseil en investissement

Ensemble, construisons une relation basée sur la confiance !

Conseil en investissement

ACSD sélectionne l’investissement qui réponde à vos besoins selon des critères de performances, qualité et fiabilité dans le temps. Ainsi, nous évaluons les produits et placements disponibles sur le marché pour proposer à nos clients les plus performants en adéquation avec leurs objectifs patrimoniaux en accord avec la législation en vigueur (revenus complémentaires, transmission, rendement, réduction de la pression fiscale…).

Notre approche

Tout d’abord, notre relation débute avec la remise du document d’entrée en relation de la société ASCD. Avant tout, ce document réglementaire vous informe notamment sur ses conditions d’exercice, ses différents statuts, son enregistrement à l’ORIAS (registre unique des intermédiaires en assurance, banque et finance)…. Ensuite, le cadre de la mission est défini, puis validé sous la forme d’un contrat ou d’un mandat selon les différentes composantes et modalités que vous avez retenues. Puis, le conseiller ASCD analyse votre situation patrimoniale.

Enfin, un rapport vous délivre les conclusions de cette étude patrimoniale. Il propose des solutions personnalisées, adaptées et pérennes détaillées.

Par la suite, uniquement après validation de votre part, les préconisations sont mises en place à partir des conclusions de l’étude. Éventuellement, elles pourront donner lieu à un suivi de la stratégie patrimoniale préconisée sur la durée.

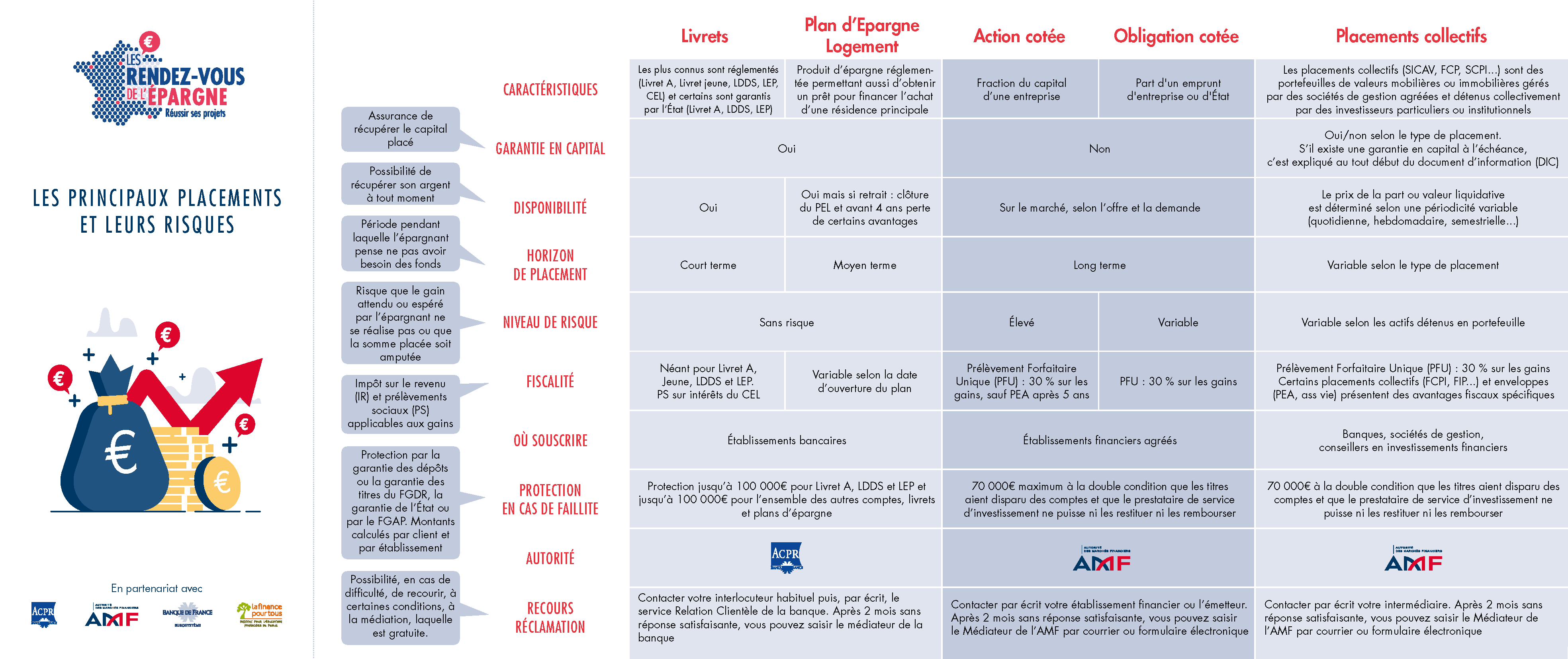

Quels critères prendre en compte avant un investissement?

Pour définir la formule d’investissement la plus appropriée à votre situation, plusieurs éléments doivent être pris en compte. D’une part, vos objectifs familiaux et patrimoniaux (constituer une épargne de précaution ou un capital pour financer un projet futur, diversifier vos placements, percevoir des revenus complémentaires, protéger vos proches…), mais également d’autres critères, tels que ci-dessous.

Votre besoin de liquidités

Ainsi, la disponibilité d’un actif varie en fonction de sa nature (disponibilité, placement financier ou immobilier…). Cependant, un placement très liquide n’est pas rentable.

Votre horizon de placement

Le choix de l’investissement approprié dépend non seulement de sa durée, mais aussi de votre situation et de votre patrimoine. Ainsi, votre horizon de placement doit donc être déterminable. En effet, il conditionne l’accès à des enveloppes bénéficiant d’avantages sous conditions de durée notamment.

Votre sensibilité au risque

Par ailleurs, la rentabilité de votre placement dépend de sa liquidité. Ainsi, une gestion prudente est privilégiée pour un investissement à court terme, mais sur une période plus longue période, plus de risque peut être envisagé.

Par conséquent, pour financer vos besoins et projets les plus immédiats, il est nécessaire de disposer d’une épargne de précaution, constituée d’avoirs financiers mobilisables rapidement.

Vos préférences en matière de durabilité

Vos choix et priorités sont pris en compte pour assurer une gestion de vos actifs éthique et responsable, axée sur le long terme.

Pour bâtir nos préconisations, nous prenons en considération ces différents aspects.

Notre sélection d‘investissements (liste non exhaustive):

INVESTISSEMENT FINANCIER

Selon l’enveloppe de détention sélectionnée, la gestion du contrat se fait sous différentes formes (gestion libre, sous mandat, pilotée…) ou avec différents types de supports (fonds à dominante actions ou obligations, actions, obligations, fonds flexibles, produits structurés, pierre papier…).

– CONTRAT D’ASSURANCE

Composante indispensable d’un patrimoine, le contrat d’assurance vie présente une grande souplesse de fonctionnement et des conditions fiscales et/ou successorales avantageuses. Par ailleurs, le contrat peut prendre différentes formes en fonction de vos besoins:

- multisupports

- de capitalisation

- à participations aux bénéfices différée

- de droit luxembourgeois

– COMPTE TITRE ET PEA, PEA-PME

Les plans d’épargne en actions (PEA) et PEA-PME sont les supports privilégiés de tout actionnaire individuel désireux d’investir en bourse avec un cadre fiscal avantageux.

Le compte-titre est nécessaire à tout investissement en bourse pour y conserver les titres détenus.

– LES SUPPORTS D’INVESTISSEMENT

Dans un compte titre ou un PEA et dans certains contrats d’assurance-vie, vous investissez soit en titres en direct (actions, obligations, ETF, futures, cryptos…), mais le plus souvent de manière indirecte au travers d’OPCVM (Organismes de placement collectif en valeurs mobilières) ou encore de produits à dominante immobilière.

Dans cette catégorie, les OPCVM éthiques ou fonds ISR répondent aux besoins d’une clientèle qui souhaite prendre en compte non seulement des critères économiques (performance et rentabilité) mais également sociaux, moraux pour le gouvernement d’entreprises et environnementaux.

La « pierre papier » est le nom générique pour la détention indirecte d’un ou plusieurs immeubles par le biais d’une société. Ainsi, les instruments (SCPI, OPCI, SCI) permettent d’investir dans l’immobilier avec un risque mutualisé, pour un prix d’acquisition abordable et de percevoir des revenus. Leur régime fiscal varie en fonction de la forme adoptée et du dispositif de détention.

- La SCPI (société civile de placement immobilier) a pour objet exclusif l’acquisition et la gestion d’un patrimoine immobilier locatif.

- L’OPCI (organisme de placement collectif immobilier) plus liquide que la SCPI, se compose d’au moins 10 % de trésorerie et d’un minimum d’actifs immobiliers fixé à 60 % ou 51 % selon sa forme.

- Les SCI (Société Civile Immobilière) sont des enveloppes qui permettent de regrouper différents actifs (SCPI, OPCI, Immobilier en direct…)

Quand vous investissez dans un FCPI (fonds commun de placement dans l’innovation) ou un FIP (Fonds d’Investissement de Proximité), vous vous engagez à conserver les parts pendant 5 ans minimum. Ainsi, vous bénéficiez d’une fiscalité avantageuse à l’entrée mais également à la sortie (si plus-value).

– EPARGNE SALARIALE

Système facultatif, le plan d’épargne entreprise (PEE) ou le plan d’épargne interentreprises (PEI) permet à vos salariés de se constituer une épargne avec l’aide de l’entreprise en participant à la constitution d’un portefeuille de valeurs mobilières.

INVESTISSEMENT RETRAITE

– Retraite individuelle

PERin: Vous investissez dans un plan d’épargne retraite individuel (PER individuel). Ainsi, vous bénéficiez d’un contrat d’assurance qui vous garantit le versement, au choix, d’une rente viagère ou d’un capital au moment de votre départ dans un cadre fiscal et social avantageux.

Conséquence directe de la création du PER par la loi PACTE, la commercialisation du PERP, du contrat Madelin et du contrat article 83 s’est arrêtée au 1er octobre 2020. À cette date, seuls les contrats en cours sont maintenus et transférables uniquement vers un PER.

PERP: Vous avez investi dans un plan d’épargne retraite populaire (PERP). De ce fait, vous bénéficiez d’un contrat d’assurance qui vous garantit le versement d’une rente viagère au moment de votre départ à la retraite, voire d’un capital dans certains cas avec un cadre fiscal et social avantageux.

Article 83: Vous avez souscrit un contrat d’assurance collectif à adhésion obligatoire. Ainsi, vous avez renforcé l’attractivité de votre entreprise dans un cadre fiscal et social favorable. De plus, vous avez permis à vos salariés de se constituer un complément de retraite sous forme de rente viagère.

Madelin: En tant que travailleur non salarié non agricole, le contrat de retraite Madelin vous a permis de bénéficier d’un complément de retraite sous forme de rente viagère. Vous bénéficiez pendant la phase d’épargne d’une déduction des cotisations versées de votre revenu imposable.

– RETRAITE COLLECTIVE

PERECo: L’adhésion au PERECo mis en place dans votre entreprise peut vous permettre de constituer un complément de revenu pour la retraite, sous forme de rente ou de capital, avec l’aide de l’employeur. Ainsi, la participation à un tel plan est encouragée par une fiscalité de faveur et éventuellement des abondements de l’entreprise.

– AUTRES DISPOSITIFS

Groupement Forestier: Diversification, défiscalisation et transmission du patrimoine sont les trois points forts de l’investissement dans les bois et forêts.

Groupements fonciers viticoles: L’investissement en parts de GFA (Groupement Fonciers Agricoles) ou de GFV (Groupements Fonciers Viticoles) offre des avantages tant sur le plan fiscal que successoral.

INVESTISSEMENT IMMOBILIER

L’immobilier, outre l’acquisition de sa résidence principale, permet de développer son patrimoine. Dans cette optique, l’investissement locatif génère des revenus supplémentaires.

Indépendamment d’un dispositif fiscal qui contribue à rendre ce type de placement plus attractif, vous devez prendre en compte l’investissement dans sa globalité.

Ainsi, l’état du marché, les modalités de location ou de revente à un prix convenable sont des éléments à évaluer lors de l’achat. De plus, votre budget doit également intégrer l’ensemble des dépenses auxquelles vous devrez faire face.

En cas de location meublée (professionnelle ou non professionnelle), vous devez également prendre en considération les frais supplémentaires liés.

Notre réseau

Par conséquent, afin de répondre à vos attentes, nous sélectionnons des solutions qui sont en adéquation avec la stratégie patrimoniale construite préalablement avec vous auprès de partenaires choisis pour leur expertise, leur solidité financière, leur historique de gestion ou leurs qualités ( (avocats, experts-comptables, notaires, asset managers, assureurs…).

De fait, la rentabilité et la pérennité des produits sont les principaux critères de validation.

De plus, aucun lien capitalistique ou commercial significatif n’existe entre ASCD et ses différents fournisseurs de produits.

Par ailleurs, votre conseiller dispose des agréments obligatoires pour l’exercice de son activité et de statuts réglementés. Par conséquent, il est membre d’une chambre professionnelle la CNCEF et dispose d’une immatriculation sur le registre de l’ORIAS (registre unique des intermédiaires en assurance, banque et finance).

Enfin, ASCD adhère aux valeurs du groupement de professionnels Synergie CGP.

Demandez dès maintenant un devis pour une étude approfondie de votre situation afin de découvrir les solutions qui correspondent le mieux à vos besoins.